挺川大將馬斯克對科技政策發揮影響力,川普11/5發表勝選感言時,盛讚電動車大廠特斯拉(Tesla)暨太空探索科技公司(SpaceX)執行長馬斯克是共和黨「新星」,並贊同科技創新不該受到法規限制的觀點,至於川普政策的不確定性,特別是在進口商品關稅這塊,野村高科技基金經理人謝文雄分析表示,川普上任後的首要任務是先任命官員入閣,接著進行至少一年的行政調查、方能決定是否符合提高關稅的條件,如此才可進行修法動作,市場認為即便提高關稅最快也是明年下半年才開始發酵,對於關稅提高通膨等疑慮,短期之內要看到的機率較為有限。IMF 10月報告預估2025年全球經濟成長率3.2%,與2024年持平,明年景氣應是軟著陸或不著陸,盤面上萬家爭鳴、百花齊放的格局即將展開,從評價的角度來看,每年轉年的營運表現,獲利成長性較佳的企業往往有機會迎來評價重估(re-rating)的機會,此時股價也有向上提升空間,電子及傳產都有不錯表現空間。

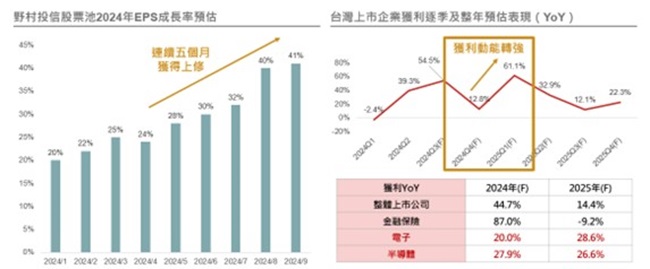

野村投信國內股票投資部主管姚郁如指出,AI等創新科技依然會是明年的投資主軸,不過在全球景氣溫和成長下,也看好受惠於美國內需消費回溫、中國政策刺激等相關的非電產業,當中不乏許多成長性標的,從基本面出發的選股策略將更為重要,美國通膨持續降溫的趨勢將成為2025年上半年支撐盤面的主要軸心;除此之外,在降息循環啟動資金環境重返寬鬆的格局下,投資人可樂觀期待2025年上半年的資金行情,台股具備ROE優異、殖利率相對高的兩大優勢,對於國際資金相對具吸引力,無論是短線熱錢還是長線資金,台股都是外資加碼投資的首選。野村投信預估,2024年台股整體EPS成長率高達41%,並且是連續五個月獲得上修,顯示獲利動能有啟動的跡象,此外從季度來看,4Q24~1Q25獲利動能轉強。

獲利成長且動能轉強 台股最大利多

資料來源:(左) Bloomberg、野村投信整理,2024/9;(右) Bloomberg、野村投信整理,2023/10/25。

資料來源:(左) Bloomberg、野村投信整理,2024/9;(右) Bloomberg、野村投信整理,2023/10/25。

謝文雄表示,AI盛世中,台股最為受惠。其中,全球AI伺服器產業鏈中關鍵的上中游廠商皆屬於台灣供應鏈,挹注台股基本面維持榮景。伺服器零組件受惠產品升級,產值及算力大幅提升,AI面臨「高功耗」的問題;為了解決問題,AI伺服器將採用效果更好的液冷式散熱、資料中心以更高頻寬的交換器來簡化佈線降低損耗,已經成為當今主流趨勢。

在資料中心方面,謝文雄分析表示,預計到2030年資料中心電力需求翻兩倍,全球未來幾年的電力相關商機主要來自三方面:既有電網的替換需求(汰舊老舊電網)、再生能源的分散式發電需求(就近供電,減少輸電設備投資及輸電損失),以及最重要的「生成式AI晶片電力需求」,預估在AI電力需求推動下,2030年美國及全球資料中心的能源消耗將翻兩倍,由於需求增長過快而全球電力缺口巨大,將推動與發電廠相關的基礎設施資本支出顯著增長。

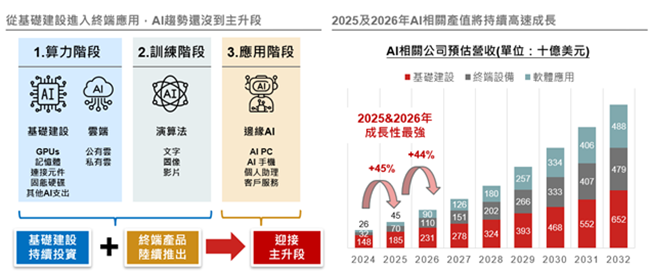

謝文雄指出,AI發展大致可分為三個階段:基礎建設、終端產品、軟體應用。目前AI才剛起步,市場份額主要集中在基礎建設(算力建置、模型訓練),佔了整體AI市場超過70%以上的市場份額,但隨著更多的AI基礎建設持續投資,以及更完善的終端產品陸續推出,明後兩年將是成長最快的兩年,我們看好2025年開始AI市場投資商機將正式迎來主升段。展望2025年,謝文雄表示,AI相關仍是帶動整體產業成長的領頭羊。台積電法說會報喜,董事長魏哲家指出,AI需求是真實存在的,目前沒有泡沫化的可能並在ESG報告提到「供應鏈在地化」是長期目標,目標2030年在地化採購比率達原物料50%、零配件68%、後端設備達38%,過去長期依賴國外廠商的領域如:先進製程設備與零組件、半導體耗材、特用化學品等,在台積電持續增加資本支出下,台灣供應鏈有機會雨露均霑,業績成長指日可待。

2025年開始AI市場投資商機將正式迎來主升段

資料來源:(左) 野村投信整理;(右) Bloomberg,2024/10/31。

資料來源:(左) 野村投信整理;(右) Bloomberg,2024/10/31。

野村台股系列基金績效表現(%)

資料來源:理柏,資料來源:2024/10/31,上表之同業平均依序分別為SITCA國內股票型一般股票型、中小股票型、科技股票型、價值股票型與國內平衡型一般股票型類別。*本基金之月配類型受益權單位將於民國113年12月2日起開始銷售。

資料來源:理柏,資料來源:2024/10/31,上表之同業平均依序分別為SITCA國內股票型一般股票型、中小股票型、科技股票型、價值股票型與國內平衡型一般股票型類別。*本基金之月配類型受益權單位將於民國113年12月2日起開始銷售。

(專輯)